[CIR] Chiffres et statistiques : comparaison entre les exercices 2017 et 2008

Cet article présente une comparaison entre les statistiques provisoires* du CIR 2017 et les statistiques du CIR 2008, étant donné que le dispositif a connu sa principale réforme en 2008, en passant « au tout en volume », avec un taux de valorisation des dépenses déclarées de 30 % (et des taux spécifiques majorés de 50 % et 40 % pour les nouveaux entrants) et en introduisait un taux réduit de 5 % pour les dépenses de R&D au-delà d’un plafond de 100 M€.

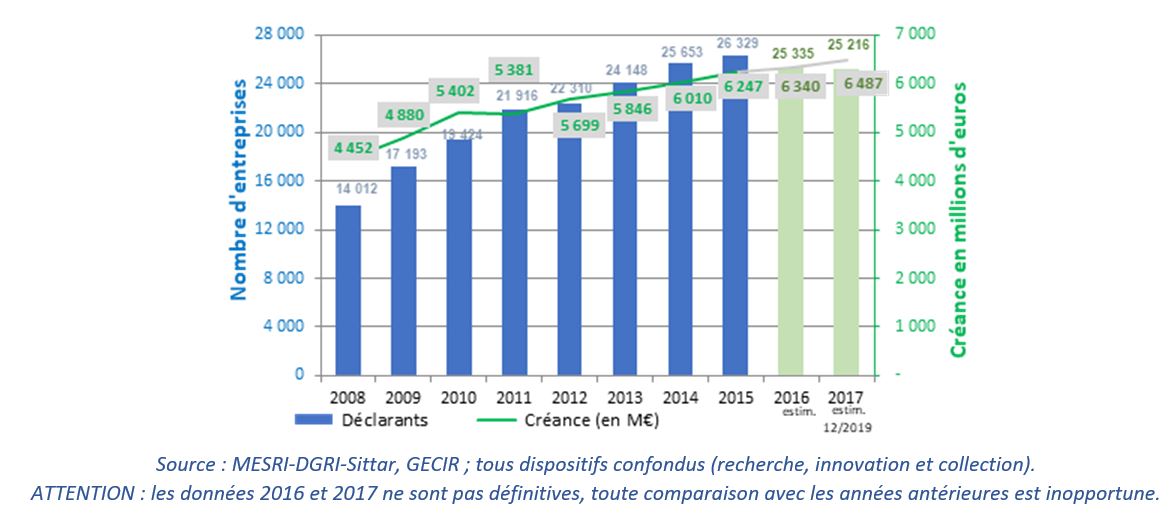

Le graphe suivant présente l’évolution du nombre d’entreprises bénéficiaires ainsi que de la créance du CIR entre 2008 et 2017. Le nombre d’entreprises bénéficiaires a évolué d’approximativement +80% entre 2008 et 2017 tandis que la créance du CIR est passée de 4,45 Md€ en 2008 à 6,49 Md€ en 2017, soit une augmentation d’environ 46%.

Distribution par taille des entreprises

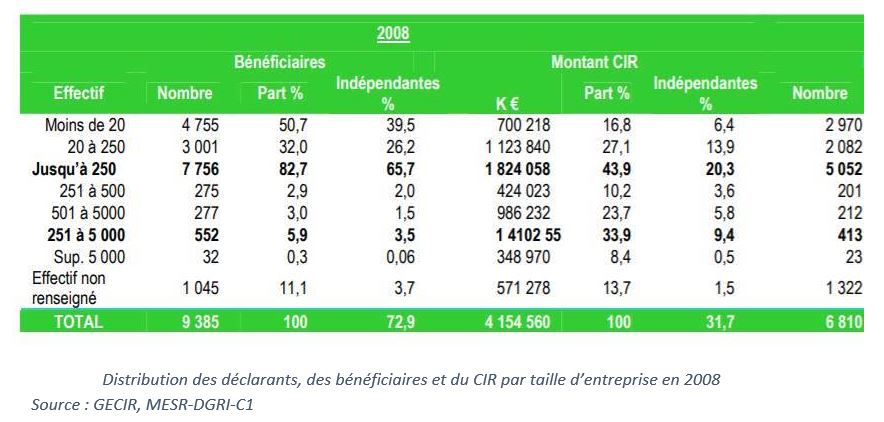

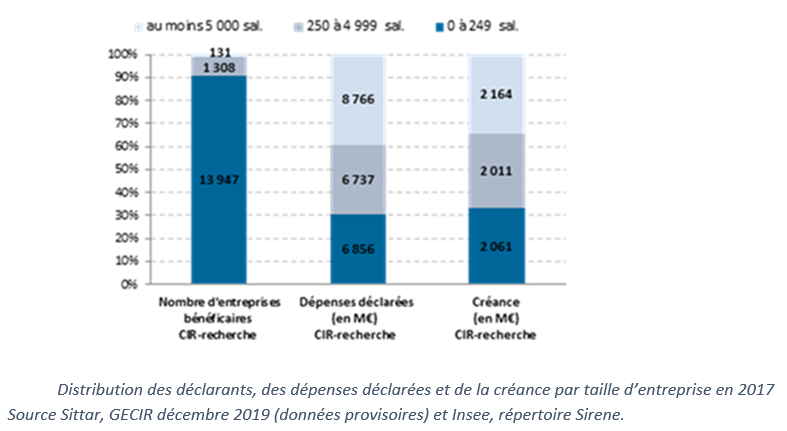

- Les PME représentaient 82,7% des bénéficiaires en 2008 et couvraient 43,9 % du CIR déclaré, contre 91% des bénéficiaires en 2017 et 33% de la créance.

- Les ETI représentaient quant à elles 5,9% des entreprises bénéficiaires en 2008 et ont déclaré 33,9% du CIR. En 2017, elles regroupaient 9% des bénéficiaires et couvraient 32% de la créance.

- Les grandes entreprises étaient en 2008 0,3 % des sociétés bénéficiaires, pour 8,4 % du CIR ; contre, en 2017, 1% des bénéficiaires et 35 % de la créance.

11 % des bénéficiaires de 2008 n’avaient pas précisé la taille de leur société, rendant compliqué une comparaison fine entre les deux périodes, mais il semblerait que la montée en puissance du dispositif se soit accompagnée d’un rééquilibrage de la créance de CIR : à peu près 1/3 de la créance déclaré par chacune des 3 grandes catégories de sociétés.

Répartition sectorielle du CIR

En 2008 comme en 2017, le CIR bénéficie majoritairement aux entreprises des industries manufacturières qui représentaient 62,4 % des dépenses en 2008, contre 63,9 % en 2017, et plus précisément aux entreprises de l’Industrie électrique et électronique.

Les sociétés de Service, sont passées de 36,5 % des dépenses en 2008 à 33,7 % en 2017 ; et les autres secteurs (agriculture, BTP), de 0,7 % à 2,4 %.

Catégorie des dépenses de R&D

Aussi, pour les deux années 2008 et 2017, les dépenses de recherche déclarées par les entreprises sont d’abord des dépenses de personnel. Leur part a d’ailleurs légèrement augmenté depuis 2008 (49,7 % des dépenses contre 45,8 % en 2008). A noter le doublement de la part des jeunes docteurs, passant de 0,5 % à 1,1 %. A l’inverse, les frais de fonctionnement, dont les taux ont varié dans la période diminuent (33,8 % à 29,2 %). La sous-traitance, troisième poste de dépense, a gagné en importance, notamment la part externalisée aux prestataires publics : de 2,7 % à 4,4 % en 2017 ; les prestataires privés agréés passent de 6,6 % à 7,5 % des dépenses.

Localisation des activités R&D

La localisation des activités R&D en France demeure assez stable : l’Ile de France et Auvergne-Rhône-Alpes sont les deux grands pôles français. Le premier représentait en 2017 36 % des bénéficiaires (34,8 % en 2008) et 65 % du CIR (67,4 % en 2008) ; le second, 15,2 % des bénéficiaires en 2017 pour 9,7 % du CIR (respectivement 13,8 % et 6,9 % en 2008). PACA, troisième bénéficiaire du CIR en 2008 (6 % des sociétés et 5 % de la créance) laisse sa place en 2017 à l’Occitanie (8 % des bénéficiaires et 5,8 % du CIR en 2017). A noter que le nombre de sociétés bénéficiaires dans les DOM et en Corse a nettement augmenté (passant de 27 à 152), mais leur part demeure toujours inférieur à 1 %. Les effets de l’augmentation des taux du CIR dans ces régions seront à étudier.

Déclarant CIR : un déclarant est une entreprise qui a déposé une déclaration 2069-A-SD

Bénéficiaire CIR : un bénéficiaire du CIR est une entreprise indépendante au sens fiscal du terme ou la société mère d’un groupe fiscalement intégré.

D’où le fait que pour des groupes de sociétés, il n’y ait qu’un bénéficiaire (la maison mère) pour plusieurs déclarants (ses filiales).

* Les modifications éventuelles suite à un contrôle fiscal ne sont pas prises en compte